2021年9月時点でのアセットアロケーションとその方針について書きました。

色々考えた結果のアロケーションなので、投資の参考の一つになればと思います。

アセットアロケーション方針

前提として、私の生活環境は下記になります。

30代サラリーマン

DINKS

持ち家(住宅ローンあり)

クルマ無し

夫婦で生活費を出し合い、残りは各々の好きに使う

夫婦別々で資産管理

上記環境条件を踏まえ、私が考えたアセットアロケーションの方針は下記になります。

全体方針:

年齢がまだ30代と若く、DINKSなので、どちらかが働けなくなっても収入が途絶えることがなく、住宅ローンもかなり余裕に組んでいるため、現金は最小にして、投資を最大限としている

通常生活費 (家の修繕費や固定資産税の支払い): 100万程度 + 生活防衛資金 : 100万

生活防衛資金でも足りなくなった時には投資部分を売却してキャッシュにする(キャッシュにするまでに数日かかるが、そこまで緊急に100万円以上必要になることはほぼ無いと想定)

投資方針:

長期投資 (20年以上先を目処)

基本は毎月積立投資を死守し、投資待機資金で個別株と機を狙った投資をする

基本は全世界株投資

地域ではアメリカと新興国に重みを付ける

企業では連続増配・グロース・高配当に重みを付ける

(成長もせず、配当も重視していない企業への投資割合を減らすという意図です)

個別株は、”チャレンジ枠”として、1銘柄あたりの投資金額を最悪失ってもいい額を上限として投資する (理由としては、焦った売買を無くすことで、精神的に冷静な取引ができて成績が上がると考えているためです)

全資産額

執筆時の総資産は 2373 万円です。

この記事ではアセットアロケーションについて書いているため、各資産の詳細内訳金額・収益についてはこの記事では簡易化のために記載を省きました。

結婚していますが、妻の個人資産は含めておりません。家族共有資産(現金のみ)と私の個人資産のみになります。以下からのアセットアロケーションについても同様です。

自宅を保有しており、住宅ローンを組んでおりますが、自宅評価額・住宅ローン残渣は入れておりません。以下からのアセットアロケーションについても同様です。

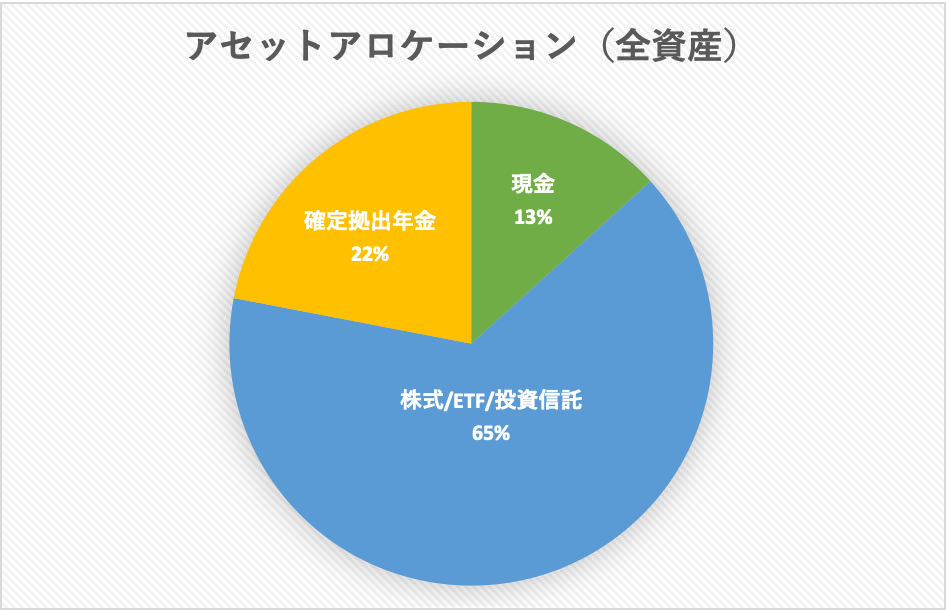

アセットアロケーション(全資産)

全資産のアセットアロケーションについては下記のグラフになります。

現金比率は13%とかなり低めになっており、さらにこの現金には投資待機資金も含まれるため、ほぼフルインベストと言っていい状態です。

現金の内訳についてはべつに記事を書こうと思います。

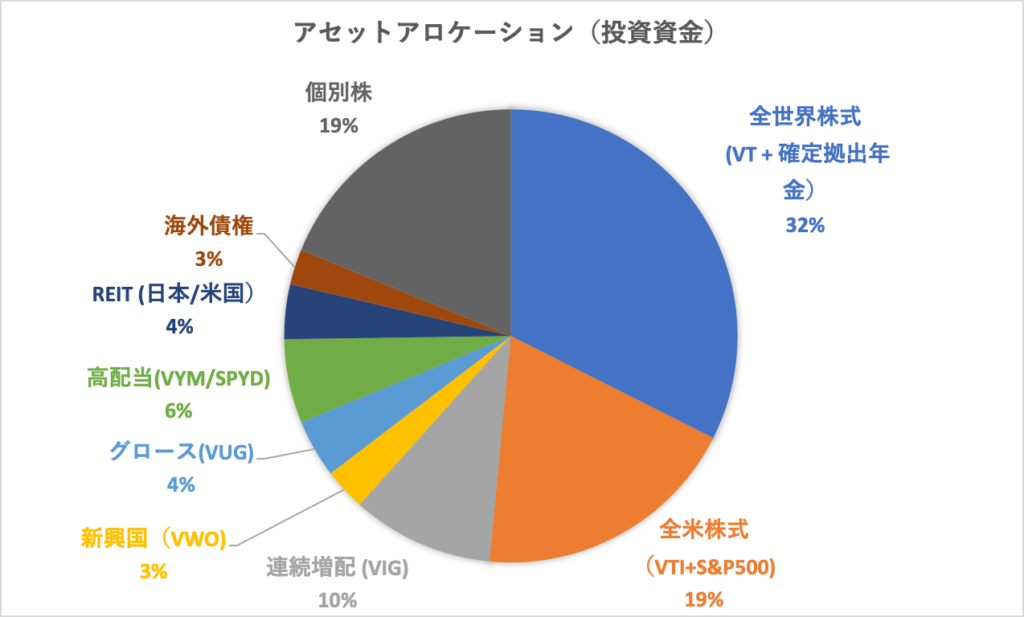

アセットアロケーション(投資資金)

投資部分のアロケーションは下記になります。

VTIとS&P500両方持っているのですが、簡便化のため”全米株式”としています。

確定拠出年金では全世界株式の商品はないのですが、組み合わせることで擬似全世界株式を作っているため、ここでは簡便のためVTと同一とみなしています。

全世界株式が3割超とコア資産です。全世界株式・全米株式・連続増配で全体の6割を占めており、私の中では、これらをコア資産としています。

REITはあまり持つ気はなかったのですが、2020年末に、流石にREITが他より出遅れていると考え、買いました。30%以上含み益が出ているため、タイミング的には良かったです。

個別株の割合が19%と、高くなってきてしまっているため、もっとコア資産(主にVT)の割合を増やしたいと思っていますが、個別発見するの楽しく、気になる個別があるとついつい買ってしまいます。また、個別で大きく含み益が出ている銘柄が複数あるため、比率が上がってきています。

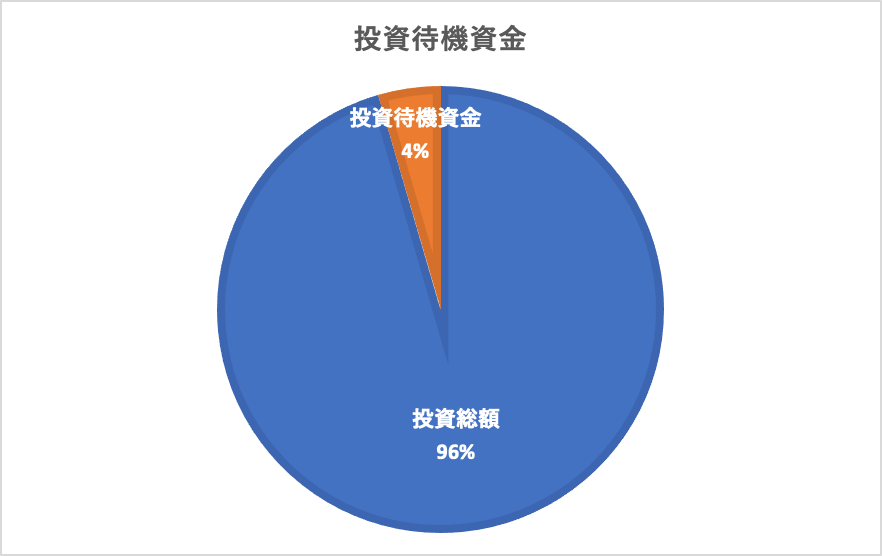

投資待機資金

投資待機資金は投資金額の4%程度になっています。

具体的には、投資金額が2050万円程度、投資待機資金が95万円程度です。

今後の方針

今後も今の方針を維持していくつもりですが、個別株の割合が高くなってきてしまったため(嬉しいことに含み益が出ているのも一因なのですが)、コア資産の割合をもっと高めたいと思っています。

盤石なコア資産があるということで、安心して個別株リスクを負うことができ、慌てて売却したり精神的に不安定にならず、結果として個別株の成績も上がると思っているため、コア資産の高い割合は重要であると考えています。

コメント